Os ETF, Exchange Traded Funds – ou Fundos Negociados em Bolsa – são ativos de maior sofisticação, pois funcionam como uma terceirização da sua decisão de investimentos. Sua rentabilidade e crescimento estarão diretamente atrelados à competência dos seus gestores e aos argumentos que motivam a criação de seus índices de referência. Como ativos de muita sofisticação, confira todos os detalhes sobre os ETF e entenda se eles possuem lugar na sua carteira de investimentos.

O que são os ETF

Os ETF são fundos de ações atrelados a índices nas bolsas de valores. Eles funcionam como grupos de ações que vão refletir subjetivamente o motivo de seu agrupamento por um gestor. Eles podem ser negociados na bolsa de valores como cotas e sua dinâmica reflete a política financeira da bolsa do país onde estão listados.

Os ETF existem para permitir que investidores tenham acesso a carteiras públicas administradas. O princípio das carteiras administradas é garantir a gestão ativa de ações, e o mesmo ocorre com os ETF’s, com um adendo: eles sempre irão respeitar os índices de referência. Para entender um ETF é importante ter noção o que são os índices de referência nos quais eles se baseiam.

Índices de referência

O índice de referência de um ETF será um índice gerido por um administrador que comporta diversas ações em uma “cesta de ações”. O motivo do agrupamento será o tema do índice, e normalmente o argumento de compra do investidor.

Um índice pode fazer referência a empresas de emissão de carbono zero, empresas de tecnologia de ponta ou empresas situadas em um país específico. Os motivos e motes para criação de índices são vários, assim como são vários os investidores que procuram esse ativo.

É neste ponto que os índices de referência diferem de carteiras administradas: enquanto alguns índices, como o S&P 500, buscam refletir sem interferência o desempenho das 500 principais ações listadas na Nasdaq, uma carteira administrada tem como benchmark – isto é, meta de investimento – normalmente superar o S&P 500. Com isso ela garantiria rendimentos percentuais superiores aos seus investidores, e não estaria presa a repetir o movimento de um índice.

Porque “cesta de ações”

O termo “cesta de ações” faz referência ao fato de que os ETF nada mais são do que uma carteira administrada teórica com um teor específico. Ao comprar um ETF, o investidor na verdade está comprando uma parte de cada um dos ativos que a compõem – alguns ETF’s podem chegar a 500 empresas. Isso faz com que a oscilação de cada uma delas individualmente seja ínfima perto do total – dependendo, é claro, da proporção que representam dentro da carteira.

Lendo o Ticker

Cada país possui a sua dinâmica ao nomear os ETF’s. Na B3 é de praxe que o código do ticker seja composto de quatro letras seguidas do número 11, usado para fundos em geral. Alguns mais dinâmicos usam as quatro letras para formar um acrônimo, como é o caso do ETF JOGO11, um ETF listado na bolsa brasileira que está atrelado ao mercado internacional de games, e replica o índice ESPO.

O índice ESPO, por outro lado, é da bolsa americana (Nasdaq) e seu nome está para E-sports – a modalidade de esportes eletrônicos – e abarca empresas desenvolvedoras de jogos, criadores de softwares e hardwares e até mesmo fabricação de chips. Nos Estados Unidos a grande variedade de fundos reflete o volume significativamente maior de empresas listadas na bolsa.

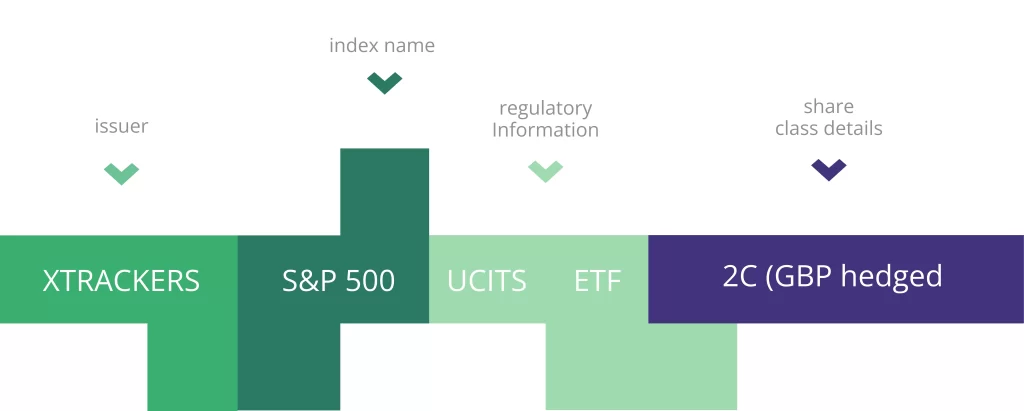

Nome do ETF

Diferente do Ticker, que será o código a ser inserido em um home broker na hora de realizar a operação de compra, o nome do ETF é um composto por diferentes segmentos e pode te indicar alguns traços importantes sobre o ativo. Importante frisar que as regras que abordamos abaixo fazem referência a bolsa americana e as convenções de nomeação de lá – são aspectos comuns, embora não obrigatórios, e não raro se encontra variantes da norma.

O primeiro termo que aparece no nome do ETF será o emissor, a empresa responsável por trabalhar com o ativo. No caso, o emissor desse ativo será a XTrackers, empresa de assets internacional. Ele virá normalmente seguido do termo ETF.

Em segundo, o índice de referência é indicado – no caso, o índice é o comumente usado S&P 500 – ele, assim como o Eurostax são referências constantes, e indicarão se o desempenho será baseado em um país, setor industrial ou outro índice consagrado. O termo “UCITS” e ETF, na sequência, apontam que ele, além disso, se baseia em regulações europeias (pois UCITS é o padrão europeu) e ETF é a modalidade de ativo.

Por fim, o termo “2C (GBP hedge)” faz referência ao hedge cambial, que irá se referir a taxa de câmbio dos ativos envolvidos. Uma vez que seu ativo de referência é o GBP, isto é, a Libra Inglesa internacional, esse trecho significa que ele trabalhará o hedge em duas vias.

Ao ler o nome do ativo, podemos entender que a Xtrackers criou um ETF que visa replicar o índice do S&P 500 com base na moeda Libra e visando as normas e regulações internacionais da União Européia, o que indica que ele pode investir em ativos europeus. Com esse conhecimento, ao ler o nome de um ETF você consegue estimar seu funcionamento.

Como funciona o ETF

Um ETF funcionará, portanto, como um replicador de índices, permitindo ao investidor acesso aos indicadores de determinado segmento do mercado. Um índice é composto por um argumento central e por diversos ativos que correspondem àquele argumento, em proporções pré-determinadas por estatuto. Com ele, será possível acesso a uma ampla diversificação de empresas, diminuindo os riscos de cada uma delas em particular, mas aumentando a sua exposição àquele argumento de composição.

Um bom exemplo disso seria a compra de um ETF atrelado a empresas de automóveis. Um aumento generalizado da inflação de importados pode prejudicar toda a indústria, fazendo com que o valor de todas as empresas do setor tenha tendência a cair. A queda não será tão brusca quanto a do pior ativo, mas tampouco será tão suave quanto a do melhor. O problema será, neste caso, setorial.

Como comprar um ETF

Os ETF podem ser facilmente adquiridos na bolsa de valores com a identificação do ticker adequado. Enquanto na bolsa brasileira os ativos sempre terminarão com o número 11 no ticker, fazendo com que a confusão seja entre os fundos, e não com empresas, na bolsa americana é diferente.

Neste link é possível identificar todos os ETF presentes na bolsa americana, com seu respectivo ticker, gestor e nome. Ao explorar a fundo cada um é possível identificar quais os ativos que os compõem e o argumento da gestão, assim como as taxas de cada uma.

Papel do gestor do fundo

O gestor de um ETF será o agente econômico – normalmente uma Asset que pode ser nacional ou internacional – que irá garantir que o argumento do fundo seja respeitado. Para isso, ele fará novas aquisições e vendas conforme os motivos para criação do fundo forem alterados.

Por exemplo, caso uma empresa do setor automobilístico comece a ingressar no mercado de energia renovável, ela será considerada para um ETF de energia limpa. Para isso será necessário medir em que proporção o ativo deverá compor a carteira, e o que deverá ser retirado para abrir espaço para ela.

O gestor também irá administrar a entrada de dividendos e o destino deles, que varia de acordo com a legislação do fundo e do país.

Valorização e desvalorização do ativo

Um ETF sofrerá variações de acordo com o movimento dos ativos. O Ibovespa é um bom índice para se entender esse movimento. Cinco ativos concentram 50% do total do índice: Itaúsa, Petrobrás, Bradesco, Vale e Ambev. Cada um desses ativos sofre alterações ao longo do dia, e cada alteração é então mensurada com seu peso.

É possível que uma queda brusca da Petrobrás puxe o fundo para baixo, mesmo que outras empresas tenham desempenho positivo. Esse é um exemplo de fundo desbalanceado ou extremamente concentrado. Diferente do S&P 500, que mede o desempenho das 500 melhores empresas da bolsa americana.

Esse índice, base para diversos ETF’s, possui sua divisão em setores, na seguinte proporção:

[inserir gráfico de pizza baseado nos dados deste site. Importante: não fazer imagem, mas gráfico de dados estruturados com atualização em tempo real]

O que acontece com os dividendos

Uma vez que os ETF são compostos de uma cesta de ações, eles também estão sujeitos a receber os eventuais dividendos distribuídos por essas respectivas ações. O destino desses dividendos varia muito da legislação do país onde o ETF atua.

No Brasil, por exemplo, ETF não distribuem os dividendos, mas os reinvestem aumentando o patrimônio do fundo. Isso acarreta em uma valorização generalizada do fundo, o que é positivo para aumento de patrimônio, mas tira o poder de decisão do cotista.

Nos Estados Unidos, por outro lado, os fundos podem ser NT e TR, que são siglas para Net Return, Total Return e Total Net Return.

- O Total Return (TR) é o índice que irá avaliar tanto a flutuação da ação quanto o recebimento em dividendos. Porém, como os Estados Unidos cobram impostos sobre os dividendos, esse tipo de índice não os leva em consideração. Seria algo mais próximo de um “Retorno Bruto”.

- O Net Return (NT) significa que o fundo irá reaplicar os dividendos depois da dedução das taxas e impostos. Assim, ele é um índice mais “pé no chão” e um pouco mais próximo do conceito de “Retorno Líquido”.

No entanto, ambos os perfis irão realizar a distribuição de dividendos entre os acionistas, fazendo com que o dinheiro dos dividendos chegue ao seu bolso. A distribuição é acumulada ao longo do ano e normalmente distribuída quadrimestralmente.

BDR’s de ETF’s

Assim como no Brasil temos BDR’s de ativos americanos, também há os BDR’s de ETF’s. Esses BDR’s irão funcionar como os ETF’s brasileiros, pois precisam seguir a legislação nacional. É o caso de ETF’s como o IVVB11 ou o SPXI11, que reinvestem os dividendos.

No entanto, tais índices sofrem com a taxação de impostos sobre os dividendos emitidos pelas empresas como é natural dos BDR, ocorrendo uma taxação dupla – tanto no país onde ele é emitido, quanto no país onde se recebe.

ETF’s de BDR’s

No Brasil, ainda não existe um ETF que invista apenas em BDR’s. Isso se deve a taxação dupla que esse ETF receberia e a falta de interesse em realizar um fundo com exposição ao risco do país de origem e ao risco de câmbio, algo próprio dos BDR’s.

Vantagens

Os ETF são conhecidos por serem ativos para iniciantes e que favorecem a gestão passiva de quem está começando no mundo de investimentos. Ao ficarem na mão do gestor e respeitarem normas, basta que você entenda e esteja de acordo com os princípios do fundo para participar. Listamos abaixo algumas das vantagens de um ETF:

Diversificação

Por terem ampla exposição a diferentes tipos de ativo, esses ativos costumam apresentar a vantagem da diversificação. Com isso, eles conseguem replicar a segurança de ter vários ativos com a compra de um único ativo. Em outras palavras, imitam uma das vantagens da carteira administrada.

Acessibilidade

Uma vez que precisam de liquidez e segurança, possuir uma cesta de ações acaba se tornando a forma mais barata de possuir diversas empresas. Através deles é possível ser dono de diversas empresas pagando uma fração do que seria necessário para ter uma de cada. Considere, por um momento, possuir uma ação de cada uma das 500 empresas mais valiosas do mundo.

Liquidez

Sendo índices de liquidez média – quando observamos o mercado de renda variável – eles podem servir como um investimento relativamente “seguro” dentro da rentabilidade da bolsa. Sempre há pessoas que realizam a proteção de carteira através desses índices, o que garante que sempre haverá compradores para quem queira se desfazer do título – seja por uma emergência ou oportunidade.

Desvantagens

No entanto, nem tudo são flores, e eles também possuem suas desvantagens. Entendê-las é importante para pesar prós e contras e decidir se esse é o melhor investimento para a sua estratégia. Destacamos os principais pontos que podem não condizer com a sua estratégia de investimento.

Dividendos

Para quem quer montar uma carteira de ativos que vá te sustentar, não vale a pena apostar neles – pelo menos não no Brasil. A distribuição de dividendos é extremamente taxada, no caso de ETF’s de BDR, e sejam eles nacionais ou internacionais, você nunca terá acesso ao valor.

Isto acontece pois até o presente momento (abril de 2022) não há uma legislação que garanta que a distribuição de dividendos proveniente deles. A única oportunidade de lucro com esse ativo é através da valorização. Para que ele se torne um gerador de renda, portanto, é necessário se desfazer do fundo e comprar ativos geradores de renda – como empresas ou FII’s.

Já caso você compre ações diretamente no exterior, é importante notar a taxação que esses dividendos sofrem diretamente na fonte. Isso afetará a sua rentabilidade, sobretudo caso você não realize o reinvestimento dos dividendos.

Taxação

Outro empecilho comum para o investidor é a taxação que existe sobre eles. Ela acontece de múltiplas formas – desde operações com lucro, dividendos ou taxas de administração, e é importante estar atento a cada uma delas. São dados facilmente acessíveis nas páginas oficiais de cada um, mas dificilmente disponíveis em home brokers.

Taxa de Administração

A taxa de administração de um ativo virá em porcentagem, e sempre incidirá sobre o total administrado pelo gestor anualmente. Logo, caso o administrador receba uma taxa de 3% ao ano, ele receberá 0,24% ao mês sobre o total do fundo.

Esse pagamento pode ser por meio dos dividendos recebidos ou de operações realizadas que levam a lenta desvalorização do ativo. A taxa passa a ser um benchmark, que para tornar o ETF lucrativo, precisa ser superado pelo gestor.

Taxa de custódia e corretagem

Enquanto um ativo na bolsa, o investidor fica sujeito a eventuais taxas de custódia e corretagem. Embora existam muitas corretoras taxa zero, elas costumam apresentar menos funcionalidades do que as com alguma taxa, e oneram a operação total para o investidor.

IR sobre transações

Se estiver operando ETF’s na bolsa brasileira, fique atento: toda venda com ganho de capital é taxável, independente da quantidade. Diferente das ações, que possuem isenção para operações dentro de R$ 20.000,00 no mês, os ETF não possuem quaisquer abonos, e precisam ser comunicados no mesmo mês. Será possível emitir um DARF pela sua corretora que deverá ser pago em 30 dias, caso contrário, o CPF pode ser bloqueado e o investidor incorrerá em juros.

Caso o investidor compre fundos de índice no exterior, é necessário ficar atento para prazos distintos. Os impostos sobre compra e venda de ativos com lucro podem chegar a 37% dependendo do valor que você arrecadou, do montante negociado e do seu status civil. Confira na tabela abaixo os valores para 2022.

| Porcentagem de imposto | Faixa de valor | Imposto de renda cobrado |

|---|---|---|

| 10% | U$0 a U$9,950 | 10% de lucro no IR |

| 12% | U$9,951 a U$40,525 | U$995 +12% do valor acima de U$9.950 |

| 22% | U$40,526 a U$86,375 | U$4.664 +22% do valor acima de U$40.525 |

| 24% | U$86,376 a U$164,925 | U$14.751 +24% do valor acima de U$86.375 |

| 32% | U$164,926 a U$209,425 | U$33.603 +32% do valor acima de U$164.925 |

| 35% | U$209,426 a U$523,600 | U$47.843 +35% do valor acima de U$209.425 |

| 37% | U$523,601 ou mais | U$157.804,25 +37% do valor acima de U$523.600 |

Influência e decisão

Diferente de fundos, onde decisões mais agressivas devem ser comunicadas e autorizadas pela base ampla de cotistas, essas cestas de ações não precisam responder às vontades dos investidores. Isso tira grande parte do poder de decisão e garante a manutenção dos interesses dos gestores. Embora gestores prefiram ter uma base satisfeita de investidores, impedindo que o valor do ativo caia, eles também podem se acomodar em rendimentos satisfatórios, sem procurar ganhos superiores.

Porque comprar ETF

Existem muitos motivos que levam um investidor a confiar suas economias a um fundo de índice. É necessário entender os seus motivos para levá-los em consideração e se eles atendem ao seu objetivo de investimento, que pode ser uma casa, um carro, uma aposentadoria confortável ou aumento de patrimônio, por exemplo. Tendo isso em mente, confira objetivos e mentalidades afeitas a compra de ETF, e aqueles de quem se beneficiaria de outro tipo de investimento, como a carteira administrada, por exemplo.

Objetivos de quem compra

O investidor que busca comprar o ETF possui um determinado setor e/ou área de atuação do mercado onde queira investir. Pode ser um investidor que quer rentabilidade de gastos relacionada a empresas verdes, ou quer participar do varejo digital (o e-commerce). Para isso, ele conhece as ciclicidades do meio e possui pouco capital para realizar aportes.

Além disso, esse investidor tem tempo para observar seu capital crescer e não está esperando receber valores com os quais possa se manter com esse ativo – uma vez que os dividendos chegam sobretaxados à sua mão. Ele se contenta com o retorno moderado do fundo que conhece e não se incomoda com os procedimentos de Imposto de Renda que terá que cumprir.

Perfil de quem não quer comprar

Já quem visa outro tipo de ativo tende a querer superar índices – que passam a funcionar como um benchmark para o investidor. Caso não domine a análise técnica e fundamentalista, esse investidor pode procurar a solução de uma carteira administrada ou de um fundo de investimentos multimercado que tenha algum índice como benchmark.

Esse é um investidor que quer transformar os rendimentos em uma renda passiva e tem um objetivo certo em mente. Normalmente são investidores que podem deixar o valor rendendo, mas que tem interesse em vê-lo crescer acima das expectativas de mercado.

ETF’s listados na bolsa brasileira

Existem diversos ETF’s listados na B3. É possível conferir todos no site oficial da B3. O próprio site as classifica de duas formas: os ETF de Renda Fixa e os ETF de Renda Variável. Dentro deles é possível observar subdivisões, confira!

ETF’s de renda fixa

Existem hoje 7 ETF’s de renda fixa na B3: IMBB, B5MB, IMAB, B5P2, IB5M, IRFM, FIXA. Esses ETF buscam refletir, antes do desconto de IR, o desempenho de índices autorizados pela CVM.

ETF’s de renda variável

Com maior variedade, é possível observar que há 66 ETF de Renda Variável na B3. Eles podem ser entendidos de acordo com diferentes categorias, não reconhecidas pela B3: ETF setoriais, ETF tópicos e mais recentemente ETF de criptoativos.

ETF’s de setores

São ETF que buscam replicar índices setoriais. Se referem, normalmente, a setores de atuação da economia, como os reconhecidos pela B3. Esses índices medem o desempenho das principais empresas do setor e correm o risco da concentração setorial.

ETF’s de tópicos

Diferente dos setoriais, os ETF de tópicos são baseados em temas similares entre seus ativos. Aqui se incluem os ETF baseados em ESG, inclusão social, territoriais e outros.

ETF’s de criptoativos

Novos e ainda não completamente regulados, os criptoativos chamam atenção do mercado por oferecerem grandes retornos em pouco tempo. Os ETF de criptoativos podem repetir o comportamento de cestas de criptomoedas, ativos NFT, especulação imobiliária do Metaverso e outros fatores.

ETF’s Internacionais

Quando nos referimos a ETF Internacionais, nos referimos a ETF não listados na B3, mas presentes em outros países. Adquiridos através de home brokers e com normas específicas de distribuição de dividendos, os ETF Internacionais precisam ser avaliados nas bolsas de cada país de investimento. Os ETF da Nasdaq podem ser conferidos aqui, e os da Nyse, aqui (as maiores bolsas nos Estados Unidos).

Entenda tuas finanças: ETF

Uma forma de investimento versátil e que “terceiriza” a tomada de decisão sem grandes personalizações, os ETF são uma forma de investimento indireto no mercado de ações e as suas oscilações. Parte da estratégia de investidores iniciantes e parâmetro para o desempenho de carteiras administradas, os ETF são a alternativa simples para participar do mercado de renda variável.