O termo “diversificação” aparece para todo o investidor que começa a dominar um pouco mais do mercado financeiro e suas regras. Esse conceito, defendido com unhas e dentes por influenciadores de finanças nas redes sociais, tem um porquê de importância: traz segurança com rentabilidade para quem sabe usá-lo. Por isso, confira abaixo o que é a Diversificação e como usar essa estratégia para multiplicar os seus investimentos!

O que é a estratégia da diversificação

A estratégia da diversificação é uma técnica de disposição de investimentos que visa alocar seu capital em diferentes ativos geradores de renda. Essa estratégia é utilizada para mitigar riscos e para aumentar a rentabilidade de carteiras de investimento. É muito utilizada por gestores de fundos de investimento, como os fundos multimercado, mas também pode ser aplicada por pessoas físicas que queiram entender as estratégias de suas carteiras administradas.

A diversificação enquanto uma estratégia se baseia em diferentes teorias do campo econômico. Essas teorias são normalmente feitas com carteiras teóricas – isto é, profissionais do mercado financeiro aplicam teorias de diversificação para montar carteiras e ver como elas reagem frente ao mercado como um todo.

A principal teoria que norteia os estudos de diversificação é a Teoria Moderna do Portfólio, que possui duas principais vertentes: a Teoria da Carteira de Markowitz e o Modelo de Avaliação de Ativos Financeiros.

Teoria Moderna do Portfólio

A Teoria Moderna do Portfólio é o conjunto de conceitos e estudos que indicam como montar portfólios de investimento de modo rentável e seguro. Ela parte do princípio que portfólios diversos obtêm melhores resultados, com quedas menores e altas expressivas. Seus resultados são sempre avaliados frente a índices de referência do mercado, como o Ibovespa, no Brasil, e o S&P 500, nos Estados Unidos.

Teoria da Carteira de Markowitz

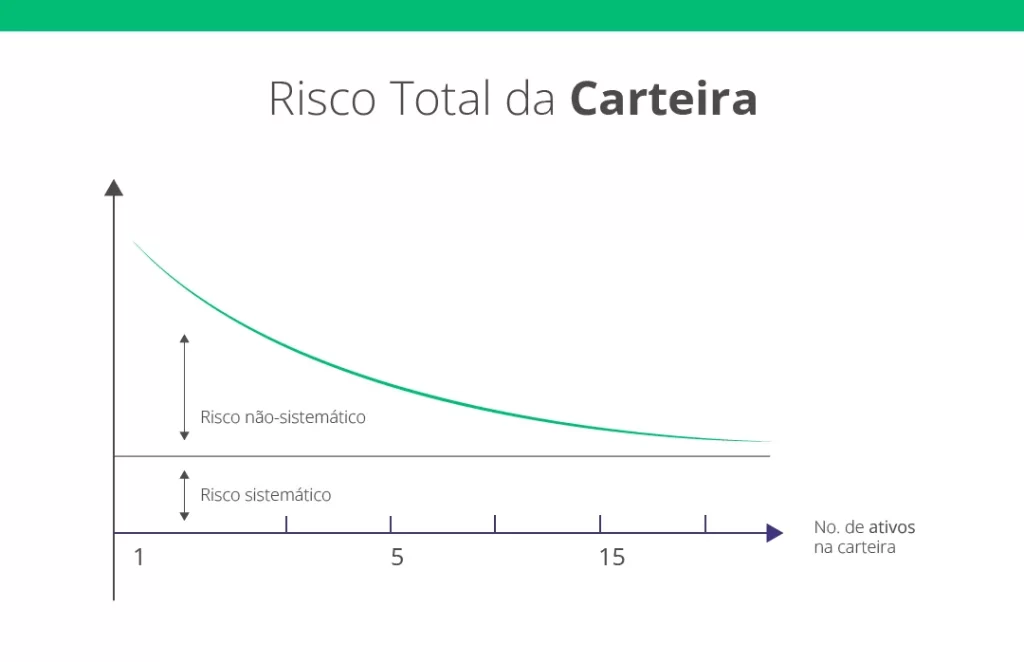

A Teoria da Carteira de Markowitz foi uma das primeiras teorias a fundamentar a Teoria Moderna do Portfólio. Teorizada por Markowitz em 1952, a Teoria da Carteira estuda as diferentes relações entre diversificação e rentabilidade para perfis de investidores. O “número mágico” encontrado em alguns estudos de Markowitz aponta que 15 é o número seguro de ativos, onde é possível diminuir os riscos sistemáticos de um investimento.

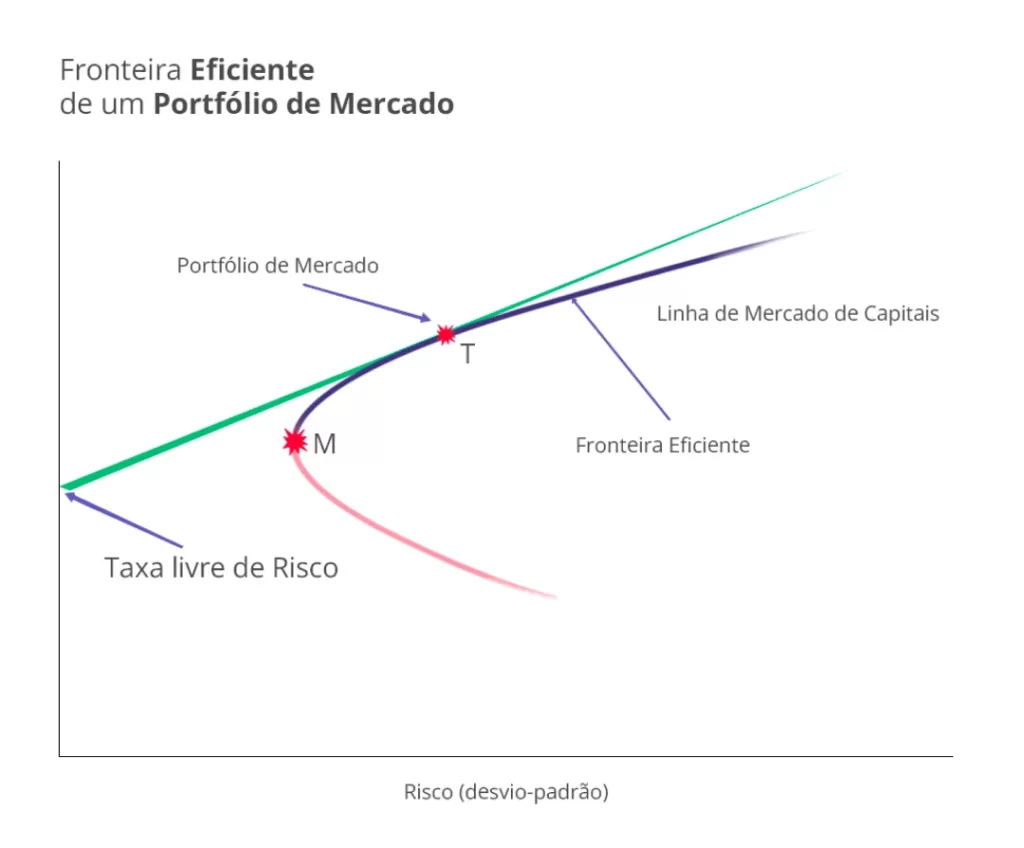

Modelo de Avaliação de Ativos Financeiros (CAPM)

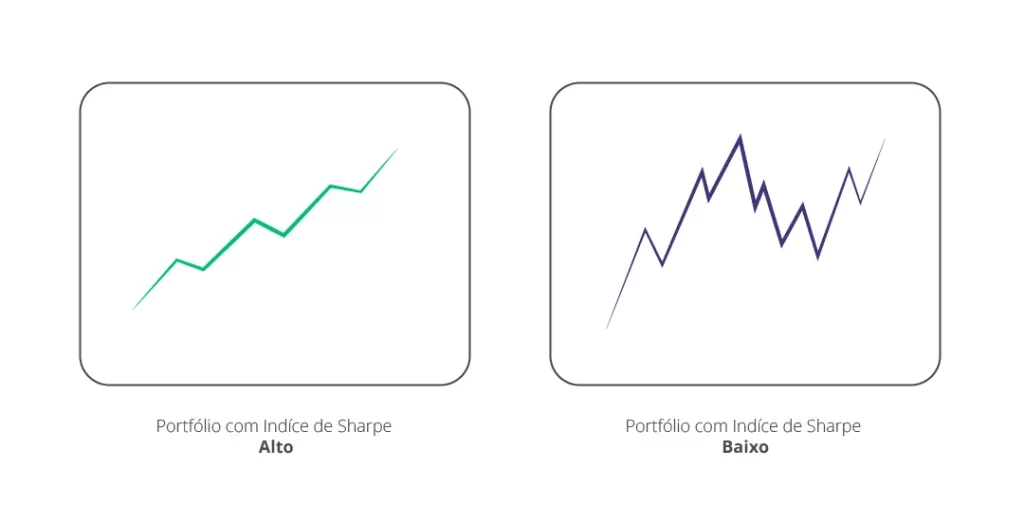

Já o Modelo de Avaliação de Ativos Financeiros (CAPM, na sigla em inglês) foi pensado na esteira da Teoria Moderna do Portfólio. Muitos dos conceitos de Markowitz foram aproveitados por seu aluno, William Sharpe, nesta teoria. Sharpe projetou o índice de Sharpe, forma de avaliar qual a relação entre risco e retorno de um ativo, ao compará-lo com um índice de referência.

A ideia do Índice de Sharpe era comparar: o que aconteceria se eu comprasse várias ações da Tesla ao invés de investir no Tesouro Direto Americano, por exemplo?

Quanto mais risco eu estaria correndo para receber quanto a mais? Valeria a pena eu correr um risco dez (em uma escala de um a dez) para obter um rendimento três (em uma escala também de um a dez)? É esse tipo de questão que o Modelo de Avaliação de Ativos Financeiros busca responder.

Diversificação x Pulverização

Outro conceito caro a quem investe é o de pulverização. A noção de pulverização é quando a sua diversificação de investimentos deixa de fazer sentido. Isso acontece quando você diversifica tanto e de tal maneira que a relação risco x retorno se torna menos interessante do que outros ativos sozinhos.

Em períodos de alta da taxa SELIC e alta do IPCA, existem os investimentos em renda fixa atrelados a esses índices que dão bons retornos. É o caso de Tesouro Direto ou CRI’s e CRA’s, por exemplo. Esses investimentos são protegidos pelo Fundo Garantidor de Crédito, tornando-se, assim, muito seguros. Em uma escala de um a dez, sendo um muito seguro e dez totalmente inseguro, eles seriam um 2.

Valeria a pena eu colocar meus investimentos em trinta ativos diferentes, se eu conseguisse também um 2 na relação de risco, mas apenas um 4 na rentabilidade? Não. Quando pulverizamos os investimentos em dezenas de ativos ou classes de ativos distintos, perdemos na rentabilidade, mas há apenas um fundo de segurança que podemos atingir. Essa é a diferença entre os riscos mitigados pela diversificação – os sistemáticos e os não-sistemáticos.

Riscos mitigados pela diversificação

Quando falamos de riscos mitigados pela diversificação, dois riscos surgem como os principais: os riscos sistemáticos e os riscos não-sistemáticos. Cada um deles deve ser levado em consideração na hora de realizar um investimento e podem ser determinantes em uma estratégia de longo prazo. Entenda melhor cada um deles:

Riscos sistemáticos

Os riscos sistemáticos são riscos associados ao meio do qual aquele ativo faz parte. A Renda Fixa, por exemplo, possui riscos: durante o governo Collor houve o congelamento da poupança, considerado, até então, o meio mais seguro (e menos rentável) de se guardar dinheiro. Ações de empresas alimentícias estão sujeitas as variações de safra, e empresas de energia, a estações de seca. Fundos Imobiliários (FII’s) também estão sujeitos aos fatores típicos do mercado financeiro.

Cada classe de ativo possui riscos associados e que devem ser assumidos pelo investidor na hora de realizar um investimento. No entanto, eles são riscos associados ao sistema de atividades da qual aquele ativo faz parte. E como tal, são conhecidos, e normalmente possuem mecanismos de gestão pública para mitigá-los.

Riscos Não-sistemáticos

Por outro lado, os riscos não-sistemáticos são aqueles não passíveis de serem quantificados, e que se parecem mais com imprevistos do que com erros de sistema. A pandemia de Covid-19, a interrupção do canal de Suez e o conflito entre Rússia e Ucrânia são exemplos de riscos não-sistemáticos. Os três interromperam a cadeia global de suprimentos, promoveram alterações profundas em diferentes indústrias e mudaram cenários para sempre.

Os riscos não-sistemáticos não são previsíveis, porém também são mitigados com uma diversificação feita corretamente. Pessoas com investimentos em diferentes países sentiram menos os efeitos da guerra entre a Rússia e a Ucrânia. Alguém que concentrasse seus investimentos em ativos de logística pode ter sido profundamente impactado pela interrupção do canal de Suez. E quem tinha ações de empresas de saúde viu a carteira decolar durante a pandemia.

Tipos de diversificação de ativos

Porém, quando falamos de diversificação de ativos, existem diferentes fatores de diversificação a que estamos nos referindo. Investir em Tesla e Ford é diversificar entre ações, mas ainda concentra seus investimentos no setor automotivo. Caso você possua Tesla e Mycrosoft, pode ter diversificado de setor, mas está concentrado em tipo de ativos (ações), e em país também. Cada tipo de diversificação – geográfica, tipo de ativo, de setores e de ativos – está listada abaixo, com maneiras de diversificar em cada uma.

Geográfica

A diversificação geográfica diz respeito a quase todos os perfis de indústria. Ela se refere a empresas e/ou ativos que não se localizem sob as mesmas condições geográficas e geopolíticas. Diversificar em ativos geograficamente pode ser mais interessante para algumas empresas do que outros, desde o ponto de vista fiscal até a rentabilidade de empreendimentos, como o agronegócio ou o mercado imobiliário.

Países

Mais importante do ponto de vista de mercados consumidores e fiscal, a diversificação dos seus ativos em diferentes países busca se aproveitar da expertise de nações e de legislações distintas. O investidor que apostou no crescimento da China até antes do Covid lucrou imensamente.

Esse tipo de investimento em mercados emergentes é comum nos Estados Unidos, quando o apetite para risco aumenta, tende-se a ver um aumento do capital estrangeiro na bolsa brasileira, por exemplo.

Um exemplo de risco de países ocorreu quando da crise da Cambridge Analytica. A empresa de tecnologia que roubava dados do Facebook para gerar campanhas de desinformação mobilizou o parlamento europeu na criação de leis de proteção aos dados online. Essas leis mudaram a postura de empresas de tecnologia em todo o mundo, afetando significativamente sua rentabilidade.

Regiões

No entanto, há diversas maneiras de separar um território, além de países. No Brasil, é possível dividi-lo nas cinco regiões geográficas do IBGE (Norte, Nordeste, Centro-Oeste, Sul e Sudeste), mas também em região litorânea, amazônica, agroindustrial, etc.

Ao mesmo tempo, essa divisão em regiões faz muito sentido para ativos imobiliários, onde a diferença de algumas ruas pode representar toda uma mudança de valores – desde aluguel cobrado até IPTU. Diversificar seus ativos por regiões é se aproveitar dessas diferenças naturais no mercado.

Tipo de ativo

Ao diversificar por tipo de ativo, o investidor está se aproveitando de diferentes relações risco-retorno. É o que fazem Fundos de Investimento Multimercado, e são estratégias usadas para gerar renda e proteger o investidor dos riscos sistemáticos de cada um desses ativos individualmente. A diversificação por tipos de ativos leva em conta cada um desses (mas pode se expandir para o mercado imobiliário ou empreendimento próprio, por exemplo):

Ações

Com alta relação risco x retorno, as ações são ativos imobiliários que representam pedaços de empresas nas bolsas de valores ao redor do mundo. Possuem alta liquidez e alto retorno, mas também alto risco – essas métricas podem oscilar dependendo da empresa e do setor.

Renda Fixa

Com baixa relação risco x retorno, a renda fixa inclui CDB’s, CRI’s, CRA’s, LCI’s, LCA’s, Tesouro Direto, poupança e Debêntures. São ativos cuja rentabilidade é sabida de antemão e muitas vezes protegidos pelo Fundo Garantidor de Crédito (FGC) no Brasil. Isso significa que, caso valores abaixo do teto estipulado pelo governo sofram calote, você terá seu dinheiro assegurado pelo Banco Central.

Moedas

Uma moeda é válida à medida que as pessoas a usam, fazendo com que sejam ativos que dificilmente irão desaparecer, mas que estão intimamente ligados ao desempenho do país que as emite. Logo, a relação risco x retorno de moedas e juros irá depender da confiabilidade de cada país e mercado.

Criptoativos

Embora tenham surgido para funcionar como moedas virtuais, os criptoativos possuem alta relação risco x retorno. Algumas moedas virtuais valorizaram mais de 1000% em intervalos minúsculos de tempo em termos de investimento, enquanto outras simplesmente desapareceram da rede. Investir em criptoativos demanda um apetite alto para riscos.

Fundos de Investimento

Os fundos de investimento são a terceirização de um grande risco na hora de investir: o desconhecimento. Com tantas normas, regras e detalhes, o mercado financeiro não raro se aproveita da ignorância de uns. Os Fundos de Investimento possuem baixa relação risco x retorno, com seu risco atrelado, sobretudo, aos gestores dos fundos, assim como seu retorno.

Setores

Dentro de cada tipo de ativo, há diferentes setores. Um CRA – certificado de recebível do agronegócio – é um empréstimo de dinheiro para fazendas, enquanto um CRI – certificado de recebível imobiliário – é também um empréstimo, porém para o setor de construção. Da mesma forma que a Amazon é uma ação do setor de varejo, e Google, do setor de tecnologia.

Diversificar entre setores permite que você não esteja exposto aos riscos sistemáticos de cada um. Ao colocar 5% de seu patrimônio em setores distintos, uma possível queda em cada um será menos sentida do que caso esteja concentrada em um único setor.

Isso costuma aparecer como condenação a pessoas que deixam todo o dinheiro na poupança. O discurso de “não deixe seu dinheiro perdendo para a inflação” é válido, e recomendamos que se busque formas alternativas de rentabilizar seu capital. No entanto, não é assim tão diferente do que colocar todo o seu patrimônio em ações ou fundos de investimento.

Ativos

Já a diversificação em ativos é comum em pessoas que conhecem profundamente um setor de atividade, estando dispostos a assumir os riscos desse setor, mas querem se beneficiar da competição entre empresas. Um exemplo clássico no Brasil é do mercado de varejo, onde Amazon, MercadoLivre, Magazine Luiza, Via Varejo e Americanas disputam o mercado.

Alguém que detenha ativos de todas elas pode se ver satisfeito ao perceber o valor de Amazon e MercadoLivre aumentando ao longo dos anos, e não ter sentido o efeito profundo da desvalorização do Magazine Luiza entre 2021 e 2022.

Importância da diversificação

Embora tenha ficado bastante claro da importância da diversificação em diferentes situações, vamos deixar claro: a diversificação é de suma importância. A falta de diversificação foi, por exemplo, o que motivou uma queda brusca do ativo HCTR11, um dos principais fundos que compõem o IFIX na bolsa brasileira em abril de 2022.

A capacidade da diversificação de agir tanto defensivamente quanto para carteiras, multiplicando a rentabilidade das mesmas é extrema, e vamos abordar cada um desses pontos em detalhes abaixo.

Diversificação e rentabilidade

Um dos principais efeitos da diversificação afeta diretamente a rentabilidade do investimento. Investimentos mais diversificados tendem a criar uma média ponderada de rentabilidade entre seus ativos. Assim, os proventos derivados de FII’s, as taxas de juros fixos de um CDB e a oscilação natural de uma ação criam uma rentabilidade maior do que as menores taxas (normalmente atreladas a renda fixa), e menor do que as maiores taxas (normalmente atreladas ao maior risco da renda variável).

A rentabilidade da carteira será essa média ponderada entre as rentabilidades de cada ativo. Um exemplo simples:

Caso você possua R$ 10.000,00 investidos em:

- 2 CDB’S de R$ 1.000,00 cada, a uma taxa de juros IPCA +6% ao ano;

- 4 ações diferentes com R$ 500,00 cada, de setores diferentes (elétrica, seguros, bancos e saúde);

- 4 fundos imobiliários com R$ 500,00 cada, de setores distintos (logística, shopping, lages corporativas e recebíveis);

- 2 fundos multimercados distintos de R$ 1.000,00 cada, com um benchmark de CDI +2% a.a.;

- 2 debêntures de empresas distintas a R$ 1.000,00 cada, com uma taxa fixa de 12% a.a.;

Uma distribuição de investimentos nesta proporção precisaria somar a rentabilidade de cada um desses produtos ao longo do tempo, pesá-los sobre o valor investido, e retornar o valor total da carteira.

Nesta carteira teórica, os CDB’s estariam protegidos pelo FGC, garantindo que 20% do patrimônio tenha garantia do Governo Federal, enquanto o restante pode sofrer oscilações. No entanto, os debêntures e as ações garantem que você possui 6 empresas distintas de setores diferentes, o que dilui o risco setorial de cada uma, enquanto 40% do seu patrimônio está sujeito a oscilações mais bruscas, mas com maior liquidez.

Ao mesmo tempo, os 6 fundos (2 multimercado e 6 FII’s) te garantem renda mensal, que pode ser reaplicada na carteira, aumentando seu patrimônio constantemente. Assim a rentabilidade de carteiras diversas se faz vingar.

Diversificação e segurança

Seguindo o mesmo exemplo acima, veja como a segurança da sua carteira foi diluída entre vários atores diferentes:

- Os ativos protegidos pelo Fundo Garantidor de Crédito são assegurados pelo Governo Federal. Uma vez que o não pagamento de dívidas é péssimo para a imagem do governo, você pode confiar em sua segurança assim como confia na lei ou na vontade de um político em se reeleger;

- As ações e debêntures irão performar de acordo com o desempenho das empresas que as emitem, então são seis empresas que precisam ir mal para que você tenha prejuízo nesta operação;

- Os fundos imobiliários e os fundos multimercado somam seis gestores diferentes que recebem de acordo com a rentabilidade do fundo, fazendo com que seja do interesse deles que os fundos tenham boa performance;

Logo, para que uma carteira constituída dessa forma sofra prejuízo em todos os ativos, é necessário que seis gestores sejam incompetentes, seis empresas tenham prejuízos sérios e o Governo Federal deixe de pagar o que deve. São 13 atores diferentes que precisam errar para você sair no prejuízo total.

Caso um deles erre individualmente, o desenvolvimento positivo do outro pode compensar o deslize. Veja, por exemplo, o aumento do IPCA. Esse índice tende a piorar o desempenho de empresas de varejo. Se você fizer essa distribuição, o aumento do IPCA pode reduzir o valor de uma das ações que você possui do setor de varejo (Amazon, por exemplo), enquanto aumenta a rentabilidade do CDB.

Esse é o efeito de segurança da diversificação de carteira, fazendo com que fatores opostos no mercado anulem os riscos mutuamente. Existem diversas estratégias de diversificação como essa que garantem resultados cada vez mais positivos para as carteiras.

Diversificação: agora você sabe como render com proteção!

Depois de tudo isso, você entendeu sobre o poder de uma carteira diversificada e como funcionam os métodos de diversificação de investimentos. Ao estruturar uma carteira diversificada e ter domínio sobre as Teorias Modernas de Portfólio, um investidor consegue alavancar resultados sem correr riscos desnecessários.

A diversificação aparece de várias formas, geográfica, setorial, tipos de ativos e ativos, e protege o investidor do maior perigo dos investimentos: a ignorância. No entanto, é necessário ficar atento para não incorrer na pulverização dos seus ativos, e acabar com mais variedade do que qualidade.